CÁCH TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT ĐỐI VỚI DỊCH VỤ MỚI NHẤT.

Thuế tiêu thụ đặc biệt là loại thuế gián thu và có mức động viên cao, nhằm điều tiết hoạt động sản xuât, tiêu dùng, phần khác nhằm phân phối lại thu nhập của dân cư. Hiện nay Nhà nước đang đánh thuế tiêu thụ trên 6 nhóm dịch vụ theo các mức thuế suất khác nhau từ 15%-40%. Vậy cách tính thuế tiêu thụ đặc biệt đối với dịch vụ như thế nào?

I. Một số điều cần nắm trước khi tính thuế tiêu thụ đặc biệt đối với dịch vụ.

– Thứ nhất: Nắm rõ được các dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt.

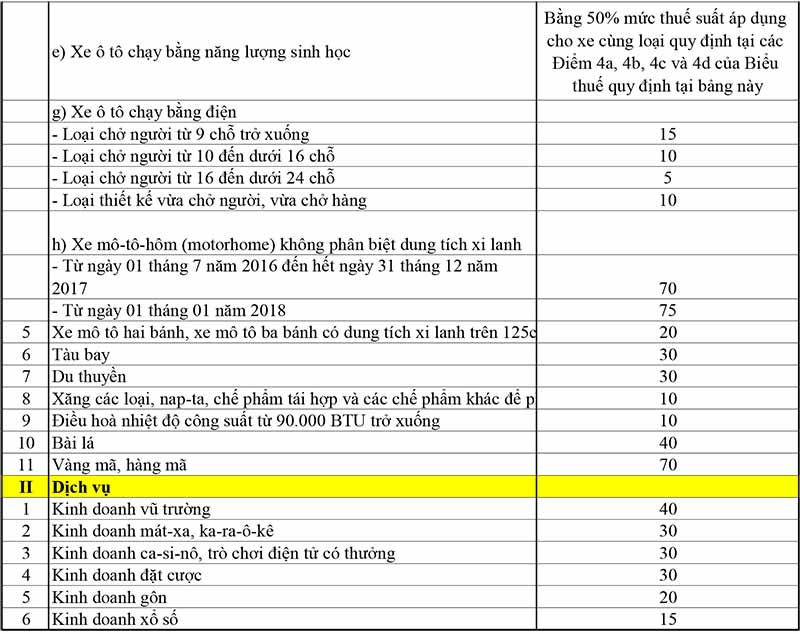

Hiện nay thuế tiêu thụ đặc biệt đang đánh trên 6 loại hình kinh doanh dịch vụ bao gồm:

- Kinh doanh dịch vụ vũ trường.

- Kinh doanh dịch vụ mát-xa, ka-ra-ô-kê.

- Kinh doanh dịch vụ ca-si-nô, trò chơi điện tử có thưởng.

- Kinh doanh dịch vụ đặt cược.

- Kinh doanh dịch vụ sân gôn.

- Kinh doanh dịch vụ xổ số.

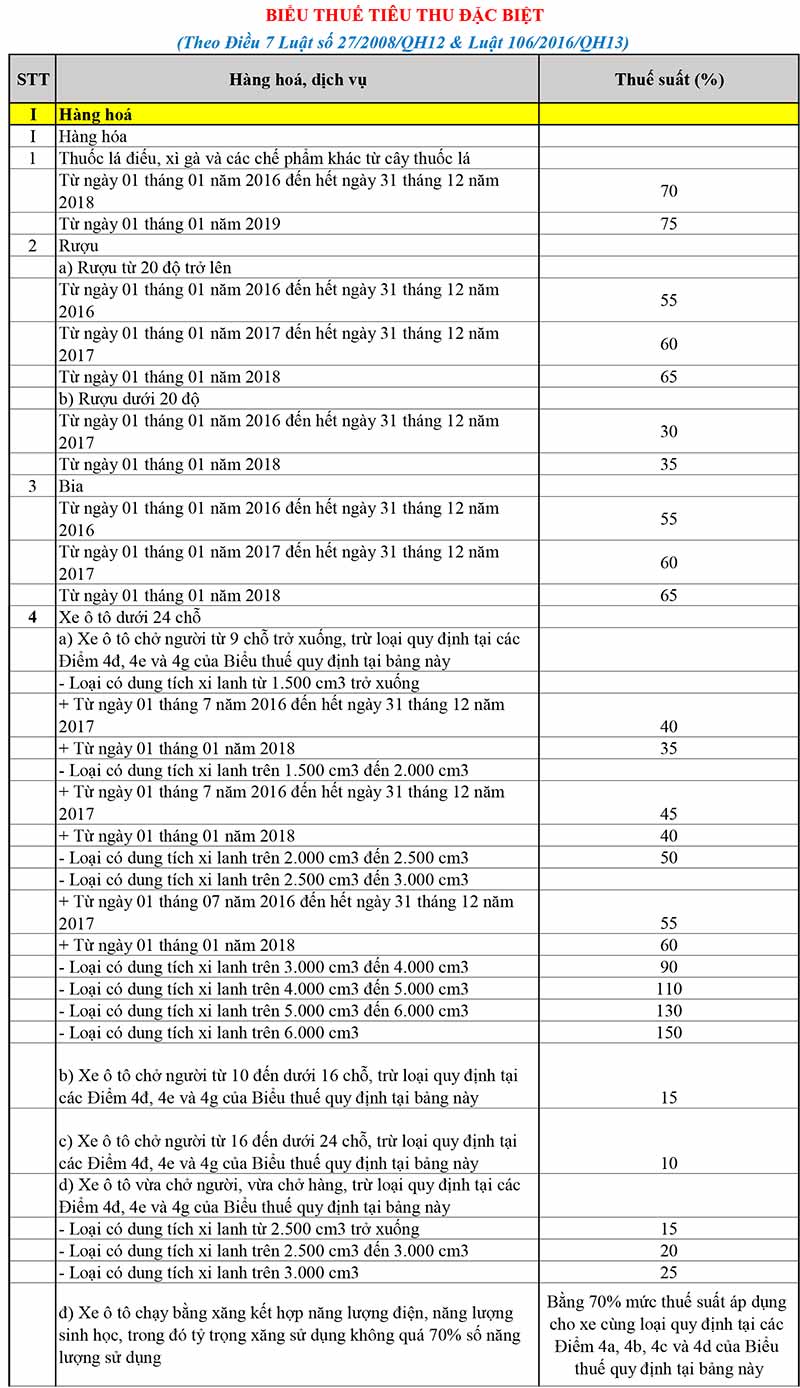

– Thứ hai: Mức thuế suất thuế tiêu thụ đặc biệt theo quy định hiện hành để áp dụng tính thuế tiêu thụ đặc biệt.

Hiện tại mức thuế suất thuế tiêu thụ đặc biệt được quy định tại:

- Điều 7, Luật số 26/2008/QH12.

- Và được sửa đổi, bổ sung tại các văn bản: Luật số 70/2014/QH13, Luật số: 106/2016/QH13.

Ngoài ra còn được hướng dẫn các văn bản:

- Nghị định 108/2015/NĐ-CP (Điều 5).

- Thông tư 195/2015/TT-BTC (Điều 6).

Cụ thể thống kê lại mức thuế suất thuế tiêu thụ đặc biệt theo quy định hiện hành như sau:

II. Hướng dẫn cách tính thuế tiêu thụ đặc biệt đối với dịch vụ.

(Căn cứ vào Điều 5 Thông tư 195/2015/TT-BTC)

– Công thức xác định thuế tiêu thụ đặc biệt phải nộp đối với dịch vụ.

| Thuế tiêu thụ đặc biệt dịch vụ phải nộp | = | Giá tính thuế TTĐB của dịch vụ | x | Thuế suất thuế TTĐB |

Trong đó:

– Thuế suất thuế tiêu thụ đặc biệt đối với dịch vụ đã nêu ở trên.

– Giá tính thuế tiêu thụ đặc biệt đối với dịch vụ được xác định như sau:

| Giá tính thuế TTĐB đối với dịch vụ | = | Giá bán chưa có thuế GTGT. |

| 1+ thuế suất thuế TTĐB |

1. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh vũ trường, mát-xa (massage), karaoke.

– Mức thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh: vũ trường là: 40%, massage và karaoke là 30%.

– Xác định giá chưa có thuế GTGT để tính giá tính thuế TTĐB đối với các hoạt động này: Là doanh thu chưa có thuế GTGT. Bao gồm doanh thu của các dịch vụ ăn uống và dịch vụ khác đi kèm như dịch vụ tắm và xông hơi đối với hoạt động massage.

Vậy, ta có công thức:

| Thuế TTĐB dịch vụ kinh doanh vũ trường, phải nộp | = | Doanh thu của hoạt động vũ trường chưa bao gồm VAT và thuế TTĐB (kể cả doanh thu của dịch vụ ăn uống và dịch vụ khác đi kèm) | x | 40% |

| Thuế TTĐB dịch vụ kinh doanh massage, karaoke | = | Doanh thu của hoạt động vũ trường chưa bao gồm VAT và thuế TTĐB (kể cả doanh thu của dịch vụ đi kèm) | x | 30% |

Ví dụ: Doanh thu của hoạt động massage trong kỳ tính thuế (Gồm cả thuế GTGT) và chưa bao gồm doanh thu của các dịch vụ khác là 220.000.000 đồng. Doanh thu của hoạt động xông hơi chưa bao gồm thuế GTGT là 30.000.000 đồng

Doanh thu chưa bao gồm thuế GTGT của cơ sở để tính giá tính thuế TTĐB này là:

30.000.000 (đồng) + 220.000.000 (đồng)/ (1+10%) = 230.000.000 (đồng).

Giá tính thuế Tiêu thụ đặc biệt là:

230.000.000 (đồng)/(1+30%) = 176,923,077 (đồng).

Thuế tiêu thụ đặc biệt phải nộp là:

176,923,07 (đồng) x 30% = 53,076,923 (đồng).

2. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ ca-si-nô, trò chơi điện tử có thưởng.

Tương tự như trên ta có công thức tính thuế TTĐB phải nộp đối với loại hình dịch vụ này như sau:

| Thuế TTĐB dịch vụ casino, điện tử có thưởng phải nộp | = |

Doanh thu của dịch vụ chưa VAT và thuế TTĐB (sau khi đã trừ tiền trả thưởng cho khách) |

x | 35% |

Ví dụ: Cơ sở kinh doanh dịch vụ Casino Hưng Phát trong kỳ có số liệu dưới đây:

- Doanh thu của khách hàng đổi tiền tại quầy là: 500.000.000 đồng.

- Số tiền đổi trả lại cho khách là: 125.000.000 đồng.

– Ta tính được doanh thu sau khi đã trừ tiền trả thưởng cho khách:

500.000.000 (đồng) – 125.000.000 (đồng) = 375.000.000 (đồng)

(Đây là doanh thu đã bao gồm VAT)

– Giá tính thuế GTGT là:

375.000.000 (đồng) /(1+10%) = 340,909,091 (đồng).

– Giá tính thuế TTĐB là:

340,909,091 (đồng) /(1+35%) = 252,525,253 (đồng).

=> Thuế tiêu thụ đặc biệt phải nộp của Hưng Phát trong kỳ là:

252,525,253 (đồng) x 35% = 88,383,838 (đồng).

3. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh gôn.

| Thuế TTĐB dịch vụ kinh doanh gôn | = | Doanh thu chưa có thuế VAT và thuế TTĐB về bán thẻ hội viên bán vé chơi gôn. | x | 20% |

Lưu ý:

– Doanh thu nói trên đã gồm cả doanh thu của các hoạt động sau: bán vé tập gôn, bảo dưỡng sân cỏ, cho thuê xe buggy, thuê người giúp việc trong khi chơi gôn, tiền ký quỹ (nếu có) …..

– Được khấu trừ hoặc hoàn thuế tiêu thụ đặc biệt đã nộp đối với khoản tiền ký quỹ trả lại người chơi.

– Nếu phát sinh các loại hàng hóa, dịch vụ khác không thuộc đối tượng chịu thuế TTĐB thì các hàng hóa, dịch vụ đó không phải chịu thuế TTĐB.

4. Cách tính thuế tiêu thụ đặc biệt đối với kinh doanh đặt cược.

| Thuế TTĐB dịch vụ kinh doanh đặt cược | = | (Doanh thu bán vé đặt cược sau khi trả tiền trả thưởng cho khách chưa bao gồm VAT và thuế TTĐB | x | 30% |

Chú ý: Doanh thu nêu trên sẽ không tính doanh số bán vé vào cửa xem các sự kiện giải trí gắn với hoạt động đặt cược.

5. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh xổ số.

| Thuế TTĐB dịch vụ kinh doanh xổ số | = | Doanh thu bán vé các loại hình xổ số được phép kinh doanh (chưa bao gồm VAT và thuế TTĐB) | x | 15% |

Vừa rồi là cách tính thuế tiêu thụ đặc biệt đối với 6 loại hình kinh doanh dịch vụ chịu thuế tiêu thụ đặc biệt.

Các bạn xem thêm:

>> Cách tính thuế tiêu thụ đặc biệt được khấu trừ.

>> Thuế tiêu thụ đặc biệt đánh ở khâu nào?

Thuế tiêu thụ đặc biệt cũng là một trong những nội dung quan trọng trong kỳ thi chứng chỉ đại lý thuế, các bạn tham khảo thêm: