HƯỚNG DẪN CÁCH KÊ KHAI BỔ SUNG

TỜ KHAI THUẾ GTGT

Khi kế toán phát hiện ra những sai sót trên thì xử lý như thế nào? KẾ TOÁN HÀ NỘI sẽ hướng dẫn chi tiết các bạn cách kê khai bổ sung điều chỉnh khi gặp phải những tình huống đó qua một số trường hợp sau:

Khi kế toán phát hiện ra những sai sót trên thì xử lý như thế nào? KẾ TOÁN HÀ NỘI sẽ hướng dẫn chi tiết các bạn cách kê khai bổ sung điều chỉnh khi gặp phải những tình huống đó qua một số trường hợp sau:

Xem thêm:

>> Sự khác nhau giữa không phải tính thuế, chịu thuế 0% và không chịu thuế GTGT

Trường hợp 1: Phát hiện ra sai sót khi chưa hết hạn nộp tờ khai thuế

Khi các bạn đã nộp tờ khai, sau đó mới phát hiện ra tờ khai đã nộp qua mạng cho cơ quan thuế bị sai (Ví dụ sai thuế suất, hóa đơn kê khai trùng 2 lần; Hóa đơn không đủ điều kiện khấu trừ…), nhưng vẫn trong thời hạn nộp tờ khai. Trường hợp này các bạn không phải chọn mục tờ khai bổ sung mà vẫn chọn vào mục Tờ khai lần đầu sau đó kê khai lại bình thường và nộp cho thuế (như kê khai lần đầu)

=>Kết luận: Trường hợp này không phải nộp phạt hay truy thu gì cả, cho dù làm lại làm tăng số thuế phải nộp (Vì vẫn còn trong thời hạn kê khai)

Ví dụ: Ngày 10/2/2014 các bạn kê khai tờ khai thuế GTGT tháng 1/2014 bị sai thuế VAT đầu ra: số đúng doanh thu chưa VAT là 12.000.000 và Thuế VAT đầu ra là 1.200.000 mà các bạn đã lỡ kê khi là doanh thu chưa VAT là 1.200.000 và thuế VAT đầu ra là 120.000. Biết rằng VAT đầu vào được khấu trừ là 800.000 => Dẫn đến là kết quả tháng 1/2014 vẫn còn được khấu trừ là 800.000 – 120.000 = 680.000. Nhưng kết quả đúng thì tháng 1 phải nộp là 1.200.000 – 800.000 = 400.000.

Sang ngày 18/2/2014, các bạn phát hiện ra trường hợp trên thì kế toán tiến hành vào lại Tờ khai tháng 1/2014 để tiến hành làm lại mới 100% (giống như kê khai lần đầu, tức là làm lại Tờ khai, phụ lục 01-1 và phụ lục 01-2) và gửi cho thuế làm tăng số thuế phải nộp là 400.000. Trong trường hợp này không phải nộp phạt.

Trường hợp 2: Phát hiện sai sót khi đã hết hạn nộp tờ khai thuế

Trường hợp này là chắc chắn kế toán phải làm KÊ KHAI BỔ SUNG. Tuy nhiên, cần phân định 2 trường hợp như sau:

– Sai sót không làm thay đổi tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn. Ví dụ thường sai về mặt hàng, Ký hiệu hóa đơn, mẫu hóa đơn, doanh số chưa VAT…

– Và sai sót làm ảnh hưởng tới số tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn.Ví dụ như bỏ sót hóa đơn đầu ra, sai về mặt thuế suất, sai số tiền thuế, hóa đơn kê khai bị trùng 2 lần (cả hóa đơn đầu vào và hóa đơn đầu ra.)

Trường hợp 2.1: Sai sót nằm ngoài thời hạn nộp tờ khai thuế GTGT nhưng không làm thay đổi tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn.

Các bạn có thể gặp phải những sai sót như: Ký hiệu mẫu hóa đơn, ký hiệu hóa đơn, ngày tháng năm lập hóa đơn, tên người mua bán, mặt hàng, Doanh thu bán ra, Giá trị mua vào….Những sai sót này không làm thay đổi tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn

Các bạn làm lại tờ khai bổ sung cho đúng theo trình tự như sau:

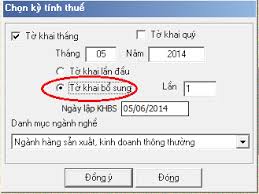

+ Bước 1: Lựa chọn kỳ lập tờ khai thuế có thông tin sai

+ Bước 2: Lựa chọn trạng thái tờ khai: Tờ khai bổ sung

+ Bước 3: Màn hình sẽ hiện ra 2 sheet là Sheet Tờ khai điều chỉnh và Sheet KHBS. Vào Tờ khai thuế GTGT bổ sung điều chỉnh để chỉnh sửa những dữ liệu cần thiết mà không ảnh hưởng đến số thuế phải nộp của Tờ khai. Sau đó kết xuất ra file dạng XML (Nhớ là không kết xuất KHBS)

+ Bước 4: Gửi Tờ khai điều chỉnh bổ sung qua mạng và đem Công Văn giải trình lý do vì sao điều chỉnh để gửi cho thuế. Nếu thuế không nhận thì lưu tại doanh nghiệp sau này giải trình.

Hồ sơ gửi cơ quan thuế trong trường hợp này, bao gồm:

– Văn bản giải trình ghi rõ sai sót gửi bằng đường công văn đến trực tiếp đến Cơ quan thuế.

– Tờ khai thuế đã được bổ sung điều chỉnh (01/GTGT) gửi qua mạng

Trường hợp này vì không làm thay đổi số thuế GTGT nên không phải làm mẫu 01/KHBS và không bị phạt trong trường hợp này.

Trường hợp 2.2: Sai sót nằm ngoài thời hạn nộp tờ khai thuế GTGT và làm ảnh hưởng tới số thuế phải nộp hay số thuế được khấu trừ.

Các bạn có thể gặp phải các sai sót trong trường hợp này như:

+ Kê khai thừa (tức kê khai trùng, kê khai 2 lần), hoặc kê khai thiếu hóa đơn đầu ra

+ Kê khai thừa hóa đơn đầu vào (tức là kê khai trùng, kê khai 2 lần);

+ Kê khai sai tiền thuế, thuế suất, quên không chuyển số dư còn được khấu trừ kỳ trước sang kỳ này…

Lưu ý: Kê khai sót hóa đơn đầu vào thì không phải là kê khai bổ sung mà được kê khai tại kỳ phát hiện ra

Sai sót trong trường hợp này, các bạn lập tờ khai bổ sung thuế GTGT theo các bước sau:

+ Bước 1: Lựa chọn kỳ lập tờ khai có thông tin sai sót (Tháng, hoặc quý)

+ Bước 2: Lựa chọn trạng thái tờ khai: Tờ khai bổ sung

+ Bước 3: Vào giao diện của tờ khai, tại Tờ khai điều chỉnh, các bạn sai ở chỉ tiêu nào sẽ điều chỉnh lại chỉ tiêu đó về số liệu đúng.

+ Bước 4: Click vào nút Ghi rồi sau đó Click chọn nút Tổng hợp KHBS để dữ liệu tự động cập nhật lên phụ lục 01/KHBS.

+ Bước 5: Xem kết quả tổng hợp tại tờ khai 01/KHBS và xử lý theo từng trường hợp, cụ thể như sau:

Kết quả tổng hợp tại phụ lục 01/KHBS, các bạn chỉ cần quan tâm đến Mã số chỉ tiêu 40 và 43. Tại cột chênh lệch giữa số điều chỉnh với số đã kê khai. Cụ thể các bạn xem cột chênh lệch giữa số điều chỉnh với số đã kê khai tương ứng với Mã số chỉ tiêu 40 và 43

KẾT LUẬN:

Đối với kê khai bổ sung, luôn thực hiện nguyên tắc: “SAI ĐÂU SỬA ĐÓ”

– Sai ở tháng nào (quý nào) thì quay lại đúng tháng (quý) đó kê khai bổ sung. Nên nhớ là muốn kê khai bổ sung thì chắc chắn rằng bạn đã có tờ khai thuế GTGT bị kê khai sai rồi

– Sai ở chỉ tiêu nào thì sửa chỉ tiêu đó về số liệu đúng.

– Chỉ những sai sót làm ảnh hưởng đến số thuế VAT được khấu trừ (Số B tại giải trình khai bổ sung, điều chỉnh có số liệu) mới điều chỉnh vào chỉ tiêu 37, hoặc 38 tại tờ khai thuế GTGT của kỳ hiện tại (kỳ khai thuế thời điểm bạn phát hiện ra sai sót).

– Nhớ ghi cả phần lý do dẫn tới kê khai sai tại phần giải trình khai bổ sung, điều chỉnh 01/KHBS.

shop ray ban

scarpe hogan uomo prezzi

michael kors bag

mulberry bag

mulberry messenger bag

scarpe hogan outlet

montature occhiali ray ban

portafoglio gucci

alviero martini prima classe